33 177 läst · 141 svar

33k läst

141 svar

Amortera extra eller fondspara?

När låste du den (när kommer verkligenheten ikapp dig)?4774 skrev:

Det var ju bra gjort men lite tur, jag hade liknande med elavtal, fastpris 63 öre i tre år precis när elprischocken kom och staten klev in med elstöd...

Har gjort likadant i 10 år nu och det är nu 4 år kvar på denna period. Så vilken verklighet pratar du om?D Dilato skrev:

Du har haft turen/skickligheten att kunna teckna långa fasta avtal när räntan var låg.4774 skrev:

Men så låg ränta du lyckats pricka in är undantaget....

Har räknat och funderat rätt mycket på detta genom åren.

För vissa verkar det givet att bara "tänka siffror", förväntad ränta kontra förväntad avkastning på börsen.

För mitt kynne passar en medelväg bäst, vilket gör att jag under ganska lång tid månadsvis avsatt samma summa till "huskontot" så att det lite drygt räcker till ränta+amortering.

När någon lånedel villorsändras har det oftast ackumulerats lite pengar som används för en extraamortering.

Såhär i efterhand kan man säkert räkna fram att det skulle varit fördelaktigt att investerat överskottet istället, men jag tycker ändå det känns skönt att nu vara (relativt) lågbelånad.

/C

För vissa verkar det givet att bara "tänka siffror", förväntad ränta kontra förväntad avkastning på börsen.

För mitt kynne passar en medelväg bäst, vilket gör att jag under ganska lång tid månadsvis avsatt samma summa till "huskontot" så att det lite drygt räcker till ränta+amortering.

När någon lånedel villorsändras har det oftast ackumulerats lite pengar som används för en extraamortering.

Såhär i efterhand kan man säkert räkna fram att det skulle varit fördelaktigt att investerat överskottet istället, men jag tycker ändå det känns skönt att nu vara (relativt) lågbelånad.

/C

Det är sålt numera. Bor i en annan fastighet som även den är fullt betald, då jag lyckades sälja med en procentuellt hög vinst.J jonaserik skrev:Och räntan sjönk i paritet med att lånedelen sjönk, det blev liksom med inlåning ränta på ränta, ett utrymma att amortera mer när räntan som är den stora delen att betala, Grattis, bara som en fråga om du vill svara på det. Vad kostar huset dig i dag per månad, jag ligger på ca 3 kkr i månaden med allt i driften av den. Kanske du och jag ligger långt ner på skalan mot andra med ca 15 -20 kkr att betala i (och kanske amortering ) + ränta. Känns oerhört sjönt att vara skudfri och bygga upp ett kapital att använda utan att gynna bankerna. Klart är inga stora inkomsträntor, men pengarna finns snabbt om dom behövs.

Mina kostnader i dag har jag inte räknat så mycket på, men slipper kommunalt vatten och avlopp, har skaffat solpaneler ( fullt betalda), reser inte i onödan och har ett balanserat matkonto.

Det blir pengar kvar att lägga undan till pension.

Känner även att jag försöker i möjligaste mån tänka på miljön och min klimatpåverkan.

Oavsett hur man gör är ett tipps, beräkna att bostadslån är slutbetalt 5 år före er planerade pensionsdag. Det är en av de bästa ”pensionssparande” som finns, för då kommer inkomstskillnad mellan yrkesliv och pension knappast vara kännbart.M Marcus_Carlsson skrev:Hur resonerar ni, amortera extra varje månad eller fondspara motsvarande summa.

Har grävt ned mig i denna fråga och gjort en massa olika räknesnurror baserat på olika räntor, lånens storlek, möjlig avkastning på börsen osv osv.

Är intresserad höra hur andra tänker. Här nedan har ni några av mina "fynd" när jag räknat -->

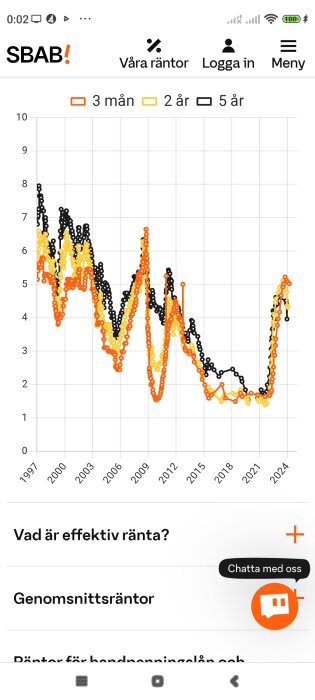

Bild 1, ganska självbeskrivande, se rubriker.

Antar lån 2 Mkr, rak amortering och 4% snittränta. Är inräknad ränteavdrag.

Genom att "bara" öka din amortering med 1% från 2 --> 3% sänks din totala lånetid med 17 år och du sparar ca 500 kkr i ränteutgifter. Månadsvis ökar dina utgifter med 21%. Känns som en rimligt investering.

[bild]

Bild 2, hur snabbt kan du betala av lånet och till vilken total räntekostnad om man kombinerar amortering och en motsvarande procent i fonder. Antar avkastning årvis 5%.

T.ex. 2% amortering tar 50 år och kostar ca 1 400 kkr, men om du amorterar 1% och fondsparar 1% (så totalen blir 2%) kan du betala av redan efter 34 år, med en totalkostnad 1 590 kkr (bara upp ca 190 kkr över 17 år).

[bild]

Har ni gjort någon variant på sådan här analys? Fått någon guidning från er bank? Hur kan man min-maxa detta?

Vill ni få någon variant undersökt så skriv i chatten kan jag ändra lite siffror.

Intressant ämne det här och det finns mycket utrymme för tycke och smak eftersom vi människor tycker olika.

Några svar tidigare har nosat på en del som jag tänker men för min del så resonerar jag så här.

* Diskussioner om "hur" man ska investera är en annan fråga än TS frågat

* Om det är bäst eller inte, så av svaren att döma så tolkar en del det som att TS frågat om det är bättre att göra av med pengarna istället för att amortera

Jag har tolkat frågan såhär:

På lång-lång sikt, vilket är bäst, amortera eller köpa värdepapper VP(utan att ta ställning vilken sort aktier fonder eller annat) Jag säger utan att tveka, investera, men ha tålamod och gör inte av med pengarna. Att räkna på hur mycket du kommer tjäna på respektive blir bara en grov uppskattning, men bör ändå ge en fingervisning av vad som är bäst givet att några parametrar är uppfyllda.

* Tidshorisonten är lång, över flera konjunkturcykler

* Ränteavdraget finns kvar över tid och du har en inkomst så du får göra avdrag, ännu viktigare om du tjänar över nivån för statlig skatt

* Inflationen är just en inflation ibland mer ibland mindre, då äts lånet upp av inflationen, 2% inflation = värdet av lånet minskar med 2% det året

* Placering med lagom risk och stor spridning

* Sparande vid sidan av som löser oförutsedda utgifter om konjunkturen är låg, då vill man inte sälja värdepapper

* Rörlig ränta, ingen bindningstid

Min inställning till mitt lån

Jag vill bli skuldfri och väljer att sätta av pengar varje månad till lånet.

Dvs trots att lånet är amorteringsfritt, så gör jag ett aktivt val att jag vill bli av med lånet.

Jag började med detta runt 2007, topplånet var betalat, amorteringsfritt bottenlån, istället för att amortera köpte jag VP. Skittråkigt när värdet på VP minskar, men jag har inte förlorat några pengar innan jag sålt med förlust. I dagarna nu så har precis värdet på VP överstigit värdet på lånet. Här kommer den filosofiska frågan, är jag skuldfri?

VP och lånet har samma summa, jag ser det som att jag är skuldfri och jag har blivit det mycket snabbare än att amortera. Om jag räkneexemplifierar. Vi tar ett lån på 3 miljoner. Jag har över tid köpt VP för ca 1 miljon med de pengar jag skulle amorterat.

Värdet på VP har stigit med 2 M, totalt är värdet 3M, dvs samma som lånet.

Du har ett inflationsskyddat värde i botten, huset, som stiger i värde med inflationen.(dvs inte riktigt samma sak som att låna till investering)

Sen eftersom det är en fråga för hur man tycker och känner där alla tycker olika.

Jag tycker det känns jättebra, lånet är mindre än VP, och VP fortsätter att stiga. Skulle det förändras att jag vill kliva av eller när jag går i pension och inte kan göra ränteavdrag då får jag omvärdera och sälja, alt med tiden sätta om VP till lägre risk.

Hade jag amorterat istället hade tidshorisonten varit längre, men det är svårt att veta hur mycket längre eftersom det är så mycket som påverkar som ränteläget, inflation, konjunkturer och annat.

Det passar inte alla men för mig passade det bra 😇

Några svar tidigare har nosat på en del som jag tänker men för min del så resonerar jag så här.

* Diskussioner om "hur" man ska investera är en annan fråga än TS frågat

* Om det är bäst eller inte, så av svaren att döma så tolkar en del det som att TS frågat om det är bättre att göra av med pengarna istället för att amortera

Jag har tolkat frågan såhär:

På lång-lång sikt, vilket är bäst, amortera eller köpa värdepapper VP(utan att ta ställning vilken sort aktier fonder eller annat) Jag säger utan att tveka, investera, men ha tålamod och gör inte av med pengarna. Att räkna på hur mycket du kommer tjäna på respektive blir bara en grov uppskattning, men bör ändå ge en fingervisning av vad som är bäst givet att några parametrar är uppfyllda.

* Tidshorisonten är lång, över flera konjunkturcykler

* Ränteavdraget finns kvar över tid och du har en inkomst så du får göra avdrag, ännu viktigare om du tjänar över nivån för statlig skatt

* Inflationen är just en inflation ibland mer ibland mindre, då äts lånet upp av inflationen, 2% inflation = värdet av lånet minskar med 2% det året

* Placering med lagom risk och stor spridning

* Sparande vid sidan av som löser oförutsedda utgifter om konjunkturen är låg, då vill man inte sälja värdepapper

* Rörlig ränta, ingen bindningstid

Min inställning till mitt lån

Jag vill bli skuldfri och väljer att sätta av pengar varje månad till lånet.

Dvs trots att lånet är amorteringsfritt, så gör jag ett aktivt val att jag vill bli av med lånet.

Jag började med detta runt 2007, topplånet var betalat, amorteringsfritt bottenlån, istället för att amortera köpte jag VP. Skittråkigt när värdet på VP minskar, men jag har inte förlorat några pengar innan jag sålt med förlust. I dagarna nu så har precis värdet på VP överstigit värdet på lånet. Här kommer den filosofiska frågan, är jag skuldfri?

VP och lånet har samma summa, jag ser det som att jag är skuldfri och jag har blivit det mycket snabbare än att amortera. Om jag räkneexemplifierar. Vi tar ett lån på 3 miljoner. Jag har över tid köpt VP för ca 1 miljon med de pengar jag skulle amorterat.

Värdet på VP har stigit med 2 M, totalt är värdet 3M, dvs samma som lånet.

Du har ett inflationsskyddat värde i botten, huset, som stiger i värde med inflationen.(dvs inte riktigt samma sak som att låna till investering)

Sen eftersom det är en fråga för hur man tycker och känner där alla tycker olika.

Jag tycker det känns jättebra, lånet är mindre än VP, och VP fortsätter att stiga. Skulle det förändras att jag vill kliva av eller när jag går i pension och inte kan göra ränteavdrag då får jag omvärdera och sälja, alt med tiden sätta om VP till lägre risk.

Hade jag amorterat istället hade tidshorisonten varit längre, men det är svårt att veta hur mycket längre eftersom det är så mycket som påverkar som ränteläget, inflation, konjunkturer och annat.

Det passar inte alla men för mig passade det bra 😇

Jag räknar inte heller med att ta "pensionärslån". Men jag tycker inte att grundtanken med det är helt fel. Om jag vore pensionär med låg pension. Och äger ett hus som kan belånas med ex. 5 milj. Då kanske det inte skulle vara jättefel att förbättra pensionen med ex. 5000 i månaden. Det gäller ju att i så fall sätta nivån så att det garanterat inte blir slut på pengar under livstiden. Man vill inte riskera att bli vräkt bara för att man blir över 95 år.

Problemet är väl mest att de låneinstitut som erbjuder den typen av lån erbjuder räntor som mer liknar sms lån.

Det går sannolikt inte att få till ett vettigt seriöst sådant lån till en pensionär som är 65 år nu. Det blir för många år kvar på en möjlig livstid, med ränta på ränta. Men många fattigpensionärer klarar sig rätt bra de första 5 - 10 åren av pensionärsliv, ofta är det ett par med vettig pension tills den ena går bort. Kalkylen blir inte lika omöjlig för en 75 åring. Men förutsatt att det går att få till en vettig seriös kalkyl, så tycker jag att de seriösa bankerna borde kunna erbjuda sådana lån med normal bolåneränta.

Problemet är väl mest att de låneinstitut som erbjuder den typen av lån erbjuder räntor som mer liknar sms lån.

Det går sannolikt inte att få till ett vettigt seriöst sådant lån till en pensionär som är 65 år nu. Det blir för många år kvar på en möjlig livstid, med ränta på ränta. Men många fattigpensionärer klarar sig rätt bra de första 5 - 10 åren av pensionärsliv, ofta är det ett par med vettig pension tills den ena går bort. Kalkylen blir inte lika omöjlig för en 75 åring. Men förutsatt att det går att få till en vettig seriös kalkyl, så tycker jag att de seriösa bankerna borde kunna erbjuda sådana lån med normal bolåneränta.

Mest lästa artiklarna

Populärt i forumet

-

Möte med banken förhandla ränteavdrag/ränta

Priser, Kalkyler, Fastighetsskatt m m. -

Slutet på värmepumpar, elberedare är prisvärda

Priser, Kalkyler, Fastighetsskatt m m. -

Hur tänker ni hantera ny effektavgift för elnätet?

Priser, Kalkyler, Fastighetsskatt m m. -

Skulle jag bestridit?

Priser, Kalkyler, Fastighetsskatt m m. -

Jämför din bolåneränta

Priser, Kalkyler, Fastighetsskatt m m.