Riksbankens vapen mot inflation är ju ränteändringar (höjningar). Ekonomin kan också stimuleras genom att sänka räntorna.

Vad jag inte begriper är, Om de mer än fördubblar räntan under ett och samma år pga en rädsla för snabbt stegrande inflation, får då inte detta agerande snarast motsatt effekt? Dvs om företagare plötsligt skall betala dubbelt så mycket för sina lån så måste de ju ta ut det någonstant, dvs i högre priser...., samtidigt så kommer löntagarna att kräva högre löner för att kunna betala sina höga boräntor... Dvs, i mitt huvud stimulerar räntehöjningarna snarare inflationen! Finns det någon med lite mer kunskaper i ämnet som kan förklara för mig?

Vad jag inte begriper är, Om de mer än fördubblar räntan under ett och samma år pga en rädsla för snabbt stegrande inflation, får då inte detta agerande snarast motsatt effekt? Dvs om företagare plötsligt skall betala dubbelt så mycket för sina lån så måste de ju ta ut det någonstant, dvs i högre priser...., samtidigt så kommer löntagarna att kräva högre löner för att kunna betala sina höga boräntor... Dvs, i mitt huvud stimulerar räntehöjningarna snarare inflationen! Finns det någon med lite mer kunskaper i ämnet som kan förklara för mig?

Det beror lite grann på varifrån den inflationsdrivande konsumtionen kommer. I Sverige är det utan tvivel så att väldigt mycket har handlats med lånade pengar. Det kostade ju helt plötsligt inget att låna en slant med huset som säkerhet. Huset steg dessutom i värde, så varje år kunde man låna en ny sudd med pengar.

Innan detta går helt överstyr, är det riksbankens plikt att höja räntan.

Riksbanken såg väl dessutom en del tendenser på att de priser som betalats för bostäder kanske inte hade någon ekonomisk förankring. En räntehöjning stävjer även det.

Men, räntehöjningar gör det också svårare för företag att räkna hem olika investeringar. En kalkylränta på 3% är lätt att räkna hem i de flesta projekt, men blir kalkylräntan t.ex. 6% så blir det en rad projekt som med ens blir tveksamma.

Räntehöjningar spär delvis på inflationen, men man har idag så mycket olika modeller och formler för att räkna på inflationen "rent" utan olika påverkan, så jag vill påstå att man har koll i alla fall.

Den inflationen vi ser i Sverige kommer från att det i världen blivit väsentligt dyrare energi, metaller och mat. Även inflation från t.ex. Kina smittar av sig eftersom vi importerar mycket produkter. Jag tror att inflationen kommer fortsatt ligga runt 3-4% i år därför att riksbanken inte vågar slå till med en räntehöjning som på allvar skulle trycka ned inflationen. (För det krävs nog en styrränta på runt 5-5,5% och boräntor uppemot 7%)

Innan detta går helt överstyr, är det riksbankens plikt att höja räntan.

Riksbanken såg väl dessutom en del tendenser på att de priser som betalats för bostäder kanske inte hade någon ekonomisk förankring. En räntehöjning stävjer även det.

Men, räntehöjningar gör det också svårare för företag att räkna hem olika investeringar. En kalkylränta på 3% är lätt att räkna hem i de flesta projekt, men blir kalkylräntan t.ex. 6% så blir det en rad projekt som med ens blir tveksamma.

Räntehöjningar spär delvis på inflationen, men man har idag så mycket olika modeller och formler för att räkna på inflationen "rent" utan olika påverkan, så jag vill påstå att man har koll i alla fall.

Den inflationen vi ser i Sverige kommer från att det i världen blivit väsentligt dyrare energi, metaller och mat. Även inflation från t.ex. Kina smittar av sig eftersom vi importerar mycket produkter. Jag tror att inflationen kommer fortsatt ligga runt 3-4% i år därför att riksbanken inte vågar slå till med en räntehöjning som på allvar skulle trycka ned inflationen. (För det krävs nog en styrränta på runt 5-5,5% och boräntor uppemot 7%)

Ok, tack för svar. Det jag oroar mig lite för är att man kommer in i lite av ett ekorrhjul, där räntehöjningarna bidrar till högre inflation, och den högre inflationen leder till högre räntor osv, Men det kanske det inte finns någon vetenskaplig grund för?...

Men om nu vår inflation, i realiteten till så stor del stryrs av global ekonomi, som expemplet med Kina, då har ju inte de lokala räntehöjningarna någon större betydelse, eller..., förövrigt handlar vi väl mycket med USA och därifrån får vi ju saker och ting ganska billigt nu. Om dollarn börjar stärkas så småning om så borde detta också leda till högre inflation och därmed ytterligare räntehöjningar, eller?

Anledningen till att jag frågar är att jag vill begripa vad bankerna menar med alla rekommendationer om att binda räntan, nu, när den faktiskt är högre än på flera år. Samtidigt som de hela tiden rekommendearde att inte binda, för inte så länge sedan, när man kunde få ett 5 årigt lån på lite drygt 3%, då hette det hela tiden att det aldrig har lönat sig långsiktigt att binda. Är alla dessa ränteanalyser man kan läsa på bankernas hemsidor, bara rent subjektiv marknadsföring med enda syftet att lura kunden att göra det som är bäst ur bankens perspektiv? Å andra sidan känns det som om uppfattningarna om vart vi är på väg i ekonomin har ändrats en aning. När vi startade vårt bygge gjorde banken en, då "realistisk" kalkyl av vad månadskostnaden skulle bli, men man gjorde även en sk "värsting"-kalkyl - vad kan vi max klara - då räknades det med en ränta på 5%. Den gränsen har vi ju sedan läne passerat.

Vad exakt är det som har ändrats, när man tidigare talade om en ny tid i svensk ekonomi där man kunde räkna med att långsiktigt ligga kvar runt 2-2.5% i styrränta, men där vi bara ca 1,5 år senare är på väg över 4%?

Men om nu vår inflation, i realiteten till så stor del stryrs av global ekonomi, som expemplet med Kina, då har ju inte de lokala räntehöjningarna någon större betydelse, eller..., förövrigt handlar vi väl mycket med USA och därifrån får vi ju saker och ting ganska billigt nu. Om dollarn börjar stärkas så småning om så borde detta också leda till högre inflation och därmed ytterligare räntehöjningar, eller?

Anledningen till att jag frågar är att jag vill begripa vad bankerna menar med alla rekommendationer om att binda räntan, nu, när den faktiskt är högre än på flera år. Samtidigt som de hela tiden rekommendearde att inte binda, för inte så länge sedan, när man kunde få ett 5 årigt lån på lite drygt 3%, då hette det hela tiden att det aldrig har lönat sig långsiktigt att binda. Är alla dessa ränteanalyser man kan läsa på bankernas hemsidor, bara rent subjektiv marknadsföring med enda syftet att lura kunden att göra det som är bäst ur bankens perspektiv? Å andra sidan känns det som om uppfattningarna om vart vi är på väg i ekonomin har ändrats en aning. När vi startade vårt bygge gjorde banken en, då "realistisk" kalkyl av vad månadskostnaden skulle bli, men man gjorde även en sk "värsting"-kalkyl - vad kan vi max klara - då räknades det med en ränta på 5%. Den gränsen har vi ju sedan läne passerat.

Vad exakt är det som har ändrats, när man tidigare talade om en ny tid i svensk ekonomi där man kunde räkna med att långsiktigt ligga kvar runt 2-2.5% i styrränta, men där vi bara ca 1,5 år senare är på väg över 4%?

På sätt och vis har du rätt med att räntehöjningar bidrar till ökad inflation eftersom boendekostnaderna som ingår i konsumentprisindex (KPI) delvis baserar sig på typisk räntekostnad. Om räntekostnaden stiger, stiger alltså inflationen. Konstigt nog har inte husprisuppgångar/husprisnedgångar någon direkt påverkan på inflationsmätningarna (då KPI alltså exkluderar dessa). Om detta är rätt diskuterar nationalekonomer. Även priserna på andra tillångar exkluderas ur KPI (tex konst, veteranbilar, aktier osv). Detta gör att inflationstalen under senare år sett mycket låga tal ut trots att det blivit svårare och svårare att spara till ett husköp eller till köp av en dyr tavla. Hade husprisutvecklingen inkluderats i inflationsmåttet som annan varuprisutveckling hade inflationen alltså varit betydligt högre än vad som redovisats.

Generellt medför dock en räntehöjning att ekonomin bromsas för företag och konsumenter har mindre möjlighet att finansiera krediter/lån. Genom kreditgivningen skapas pengar i systemen och efterfrågan ökar. Om kreditgivningen stramas åt genom stigande räntor minskar efterfrågan och därmed inflationen.

Exempelvis kan numera inte sk Private Equitybolag hårdbelåna företag som de köper. Tidigare räckte små vinster för att kunna betala räntan på mycket stora lån.

Du har rätt i att en svag dollar är inflationsdämpande och därmed minskar räntehöjningsbehovet. Om svenska kronan minskar i värde ökar inflationen och behovet av räntehöjningar.Men om nu vår inflation, i realiteten till så stor del stryrs av global ekonomi, som expemplet med Kina, då har ju inte de lokala räntehöjningarna någon större betydelse, eller..., förövrigt handlar vi väl mycket med USA och därifrån får vi ju saker och ting ganska billigt nu. Om dollarn börjar stärkas så småning om så borde detta också leda till högre inflation och därmed ytterligare räntehöjningar, eller?

Valutakurserna styrs främst av internationella investerares bedömningar av framtida räntesatser i olika länder. Om investerare tror att amerikanska riksbanken (FED) sänker styrräntan kraftigt framöver (till tex 3%) blir det mindre intressant att köpa dollar (pga lägre ränteintäkt). Därmed köper man hellre exempelvis Euro och därmed stiger Eurokursen. Mycket kapital lånas i japanska yen då den japanska styrräntan är låg och därmed kan man låna billigt i yen och få högre ränta i Euro (risken man tar är att växelkurserna går åt fel håll). Detta kallas för carry trade och har bidragit till våra låga räntor i Europa och USA och även till de kraftiga aktiekursuppgångar vi sett under senare år.

Den som med säkerhet visste vart inflationen och framtida räntor tar vägen i framtiden kan snabbt bli miljardär. Tyvärr är det lika svårt som att gissa vädret då framtida ränta och inflation är avhängig av otroligt många, icke förutsägbara faktorer. Sett i ett hundraårigt perspektiv har dock genomsnittliga styrräntan legat på 4,5-5% i Sverige men inflationen har varierat kraftigt och skatteregler likaså. Därmed är en tillbakablick bara delvis relevant. I slutet av 1970-talet hade vi (och övriga världen) betydligt högre inflation än idag och därför höjdes räntorna kraftigt av tex Volcker, FEDs dåvarande ordförande.Anledningen till att jag frågar är att jag vill begripa vad bankerna menar med alla rekommendationer om att binda räntan, nu, när den faktiskt är högre än på flera år. Samtidigt som de hela tiden rekommendearde att inte binda, för inte så länge sedan, när man kunde få ett 5 årigt lån på lite drygt 3%, då hette det hela tiden att det aldrig har lönat sig långsiktigt att binda. Är alla dessa ränteanalyser man kan läsa på bankernas hemsidor, bara rent subjektiv marknadsföring med enda syftet att lura kunden att göra det som är bäst ur bankens perspektiv? Å andra sidan känns det som om uppfattningarna om vart vi är på väg i ekonomin har ändrats en aning. När vi startade vårt bygge gjorde banken en, då "realistisk" kalkyl av vad månadskostnaden skulle bli, men man gjorde även en sk "värsting"-kalkyl - vad kan vi max klara - då räknades det med en ränta på 5%. Den gränsen har vi ju sedan läne passerat.[/

Pga alltför mycket pengar i omlopp (pga kreditexpansion i spåren av räntedumpingen) har efterfrågan ökat kraftigt på många varor och tjänster. Exempel: Gruvor har begränsad kapacitet (efter flera års investeringsuppehåll) och oljetillgångarna är begränsade. Därmed jagar fler dollar varje fat olja och oljepriset stiger. Inom flera områden har på senare tid flaskhalsar uppstått i världsekomin: gruvorna har nått kapacitetstaket och ny utbyggnad tar flera år, mjölkpriset stiger, vetepriset rusar, containerhamnar är fullproppade osv. Även tillgången till kvalificerad billig arbetskraft i Östeuropa/Asien minskar (eller blir dyrare) vilket ökar lönetrycket.

FED sitter nu i en rävsax: å ena sidan försämras konjunkturen pga kreditmarknadsproblemen i USA (som motiverar räntesänkningar) å andra sidan stiger inflationen (pga råvaruprisuppgångar och importprisuppgångar). En del hävdar att USA inte är lika viktigt för världsekonomin som tidigare men jag tror att vi i Europa även fortsättningsvis kommer följa i USAs fotspår. USA sätter agendan på finansmarknaden och alla andra följer efter. Det spelar ingen roll att Kina köper fler ton koppar mm.

Välkommen till forumet, Investor. Det var ett imponerande första inlägg!  Kina, tycker jag är en intressant part. De lärde tvistar väl om hur Kina kommer att påverka världmarknaden beroende på om de prioriterar en ekonomisk utveckling eller en demokratiskt sådan? Att se både en ekonomisk och demokratiskt framgångsrik utveckling parallelt är det ingen av de stora nationalekonomerna som tror på. Men visst är Asien på gång?

Kina, tycker jag är en intressant part. De lärde tvistar väl om hur Kina kommer att påverka världmarknaden beroende på om de prioriterar en ekonomisk utveckling eller en demokratiskt sådan? Att se både en ekonomisk och demokratiskt framgångsrik utveckling parallelt är det ingen av de stora nationalekonomerna som tror på. Men visst är Asien på gång?

Hmm intressant läsning. Är som ni snart kommer se ingen ekonom

En fundering som jag länge haft är om det verkligen inte finns något bättre styrmedel än räntan för att hålla inflationen i schack?

-Räntan slår ju så blint och brett, straffar alla, vissa stånhårt, vissa nuddas bara på ytan.

Skulle man t.ex. inte kunna styra något annat? -Den där skatten på Elräkningen? Kanske att man här skulle kunna selektera och ha olika skattesatser för tung industri, tjänsteföretag, stat/kommun och hushåll? Då skulle man kunna "punktstyra" åtgärderna något mer mot det som verkligen är inflationsdrivande utan att straffa de/det som kanske snarare skulle behöva en sänkning?

Kanske inget jättebra exempel men min poäng är att jag tycker räntan verkar slå så blint att jag tycker det borde finnas bättre styrmedel.

Nu är det väl som så att det finns masssooor med åtgärder för att påverka inflationen, däremot så är det väl som så att det är politikerna och inte riksbanken som förfogar över dessa?

Men låt oss då anta att M hade fört en betydligt mkt mer återhållsam politik, hade det då sett annorlunda ut? Jag tror inte det, hade inte räntan flyttats runt ungefär som i övriga världen alldeles oavsett? Är det inte som så att vi styr inte över vår inflation alls? -Det görs till 99,9% av omvärlden? -att ARLA (o dess konkulegor) höjer priset på alla mejerivaror med 10% nu under hösten hänger väl ihop med högre världsmarknadspriser på dess varor? +10% på t.ex. mjölk smör & ost måste väl skicka upp inflationen ordentligt? Energipriser?

Ja, nä, fan det är inte lätt det här, men jag har svårt att se att lilla sveriges riksbank enkom genom att styra räntan kan kontrollera inflationen.

En fundering som jag länge haft är om det verkligen inte finns något bättre styrmedel än räntan för att hålla inflationen i schack?

-Räntan slår ju så blint och brett, straffar alla, vissa stånhårt, vissa nuddas bara på ytan.

Skulle man t.ex. inte kunna styra något annat? -Den där skatten på Elräkningen? Kanske att man här skulle kunna selektera och ha olika skattesatser för tung industri, tjänsteföretag, stat/kommun och hushåll? Då skulle man kunna "punktstyra" åtgärderna något mer mot det som verkligen är inflationsdrivande utan att straffa de/det som kanske snarare skulle behöva en sänkning?

Kanske inget jättebra exempel men min poäng är att jag tycker räntan verkar slå så blint att jag tycker det borde finnas bättre styrmedel.

Nu är det väl som så att det finns masssooor med åtgärder för att påverka inflationen, däremot så är det väl som så att det är politikerna och inte riksbanken som förfogar över dessa?

Men låt oss då anta att M hade fört en betydligt mkt mer återhållsam politik, hade det då sett annorlunda ut? Jag tror inte det, hade inte räntan flyttats runt ungefär som i övriga världen alldeles oavsett? Är det inte som så att vi styr inte över vår inflation alls? -Det görs till 99,9% av omvärlden? -att ARLA (o dess konkulegor) höjer priset på alla mejerivaror med 10% nu under hösten hänger väl ihop med högre världsmarknadspriser på dess varor? +10% på t.ex. mjölk smör & ost måste väl skicka upp inflationen ordentligt? Energipriser?

Ja, nä, fan det är inte lätt det här, men jag har svårt att se att lilla sveriges riksbank enkom genom att styra räntan kan kontrollera inflationen.

Riksbanken lät styrräntan vara oförändrad denna gång. Man får väl anta att det beror på att de ser risken att strypa konjukturen som större än risken att inflationen sticker iväg, alternativt inser att en räntehöjning i Sverige endast marginellt skulle påverka det som styr inflationen.

Detta stämmer bara delvis. Det är sant att huspriserna inte inkluderas i KPI (husköp betraktas inte som konsumtion, eftersom varan inte förbrukas när den köpts), men huspriserna har ändå en direkt påverkan på KPI. Detta eftersom räntekostnader för egna hem ingår i KPI. Denna räntekostnad utgörs i sin tur av två komponnenter: räntan på bolån samt huspriserna, eftersom båda dessa variabler påverkar hur dyrt det är att finansiera ett bostadsköp. Således har huspriserna en direkt påverkan på KPI, om än inbakat i räntekostnaden (inbakningen gör inte att effekten blir indirekt).Investor skrev:På sätt och vis har du rätt med att räntehöjningar bidrar till ökad inflation eftersom boendekostnaderna som ingår i konsumentprisindex (KPI) delvis baserar sig på typisk räntekostnad. Om räntekostnaden stiger, stiger alltså inflationen. Konstigt nog har inte husprisuppgångar/husprisnedgångar någon direkt påverkan på inflationsmätningarna (då KPI alltså exkluderar dessa).

Om man vill vara petig så gäller inte diskussionen egentligen huruvida tillgångspriser ska räknas med i KPI, utan huruvida centralbanker för lägger en större vikt på tillgångspriser och lite mindre vikt på KPI, men debatten om detta är ganska tam på ekonom-sidan (men desto större på divesrse diskussionsforum).Om detta är rätt diskuterar nationalekonomer. Även priserna på andra tillångar exkluderas ur KPI (tex konst, veteranbilar, aktier osv). Detta gör att inflationstalen under senare år sett mycket låga tal ut trots att det blivit svårare och svårare att spara till ett husköp eller till köp av en dyr tavla.

På kort sikt håller jag med om att förändring i förväntningar för räntedifferenser får stora effekter på valutaparens utveckling, men på lång sikt är denna korrelation ganska låg.Du har rätt i att en svag dollar är inflationsdämpande och därmed minskar räntehöjningsbehovet. Om svenska kronan minskar i värde ökar inflationen och behovet av räntehöjningar.

Valutakurserna styrs främst av internationella investerares bedömningar av framtida räntesatser i olika länder. Om investerare tror att amerikanska riksbanken (FED) sänker styrräntan kraftigt framöver (till tex 3%) blir det mindre intressant att köpa dollar (pga lägre ränteintäkt). Därmed köper man hellre exempelvis Euro och därmed stiger Eurokursen. Mycket kapital lånas i japanska yen då den japanska styrräntan är låg och därmed kan man låna billigt i yen och få högre ränta i Euro (risken man tar är att växelkurserna går åt fel håll). Detta kallas för carry trade och har bidragit till våra låga räntor i Europa och USA och även till de kraftiga aktiekursuppgångar vi sett under senare år.

Som lite komplettering till och sammanfattning av ett annars bra inlägg från Investor skulle jag vilja beskriva räntans effekt på inflationen såhär:

Högre ränta ger på kort sikt högre KPI-inflation (men påverkar inte KPIX-inflationen i någon högre utsträckning, eftersom den exkluderar ränta på bostäder och lite annat). KPIX har de senaste 12 månaderna stigit med 1.9% och ligger alltså under riksbankens mål.

På lång sikt stärker dock räntan valutan samt hämmer penningsmängdsexpansionen, vilka båda minskar inflationen.

På lång sikt finns det en enda sak som styr inflationen: Hur mycket pengar det finns jämfört med hur mycket "värde" (varor och tjänster, etc.) som finns att köpa för pengarna. Man uttrycker ibland detta som att inflationen på lång sikt är ett monetärt fenomen. Allt annat kan bara påverka inflationen på kort sikt och duger därför endast ifall man vill "flytta" inflationen från ett år till ett annat. Ett år kan man sänka inflationen genom att trycka ner elpriset, men de pengar som då frigörs kommer då bara att jaga andra varor och driva upp de priserna istället, men det kanske tar några månader innan det slår igenom.silfwerpihl skrev:Hmm intressant läsning. Är som ni snart kommer se ingen ekonom

Skulle man t.ex. inte kunna styra något annat? -Den där skatten på Elräkningen? Kanske att man här skulle kunna selektera och ha olika skattesatser för tung industri, tjänsteföretag, stat/kommun och hushåll? Då skulle man kunna "punktstyra" åtgärderna något mer mot det som verkligen är inflationsdrivande utan att straffa de/det som kanske snarare skulle behöva en sänkning?

För att koppla till husbygge, eftersom det är en sådan sajt:

Tänk dig ett badkar. Du har 1000 öppna kranar kopplade till samma vattenledning med normalt tryck. Flödet genom varje kran är väldigt lågt, eftersom du har så många kranar öppna att hela flödet i vattenledningen lätt tar sig ut. Om du stänger 1, 2, 10 eller 50 kranar så händer ingenting, eftersom samma mängd vatten kan ta sig fram genom att flödet ökar i de andra öppna kranarna.

Detsamma gäller för pengar som flödar in i en ekonomi.

Om det finns för mycket pengar i ekonomin så spelar det ingen roll om du stänger en ellet två kranar som du tycker sprutar ut extra mycket, eftersom pengarna tänker ta sig ut ändå. Det enda sättet att undvika en översvämning av pengar är att strypa tillflödet generellt, vid huvudkranen. Detta gör riksbanken genom att höja räntan.

Tja, en del hävdar att det finns ett bättre styrmedel, nämligen att styra penningmängden direkt, istället för att styra penningmängden via ränta. Man skulle kunna tänka sig att riksbanken istället för att bestäma en ränta som ska ge rätt inflation, bestämde sig för att varje år tillföra en viss mängd pengar till ekonomin, och sedan låta marknaden sätta de räntor som tillgång och efterfrågan ger.

Detta är en annan skola än den som förespråkar ett inflationsmål baserat på konsumentpriserna. Denna idé (marknadsräntor), som i princip skulle kunna innebära ett avskaffande av centralbanker, gillas främst av nyliberala ekonomer och tänkare. Dessa menar att centralbankerna spelar ett mycket farligt spel (genom att ignorera vad marknadens efterfrågan och tillgång på pengar sänder för signlaer) och förr eller senare kommer att sätta räntan såpass lågt (för att hålla uppe tillväxten) att en allt för stor penningmängdsexpansion sker. Centralbankerna kommer då, för sent, att försöka skruva upp räntorna rejält, men de kommer att ligga så mycket "behind the curve" att man åstadkommer en deflationistisk depression. Huruvida detta kommer att ske återstår att se, men visst, riksbanken har med det nuvarande systemet mycket makt och kan orsaka stor skada om man gör helt fel.

Du har rätt såtillvida att prisförändringar i omvärlden har en stor effekt på oss, speciellt på kort sikt. Det är ju inte bara de svenska pengarna som konkurrerar om världens varor, och därför är det inte endast den svenska penningmängden och den svenska tillgången på värde som styr.Men låt oss då anta att M hade fört en betydligt mkt mer återhållsam politik, hade det då sett annorlunda ut? Jag tror inte det, hade inte räntan flyttats runt ungefär som i övriga världen alldeles oavsett? Är det inte som så att vi styr inte över vår inflation alls? -Det görs till 99,9% av omvärlden?

Det kan man nog i och för sig göra, och man har ju lyckats bra hittills sedan man införde inflationsmålet, men chocker från utlandet är något riksbanken måse parera för att lyckas med sitt inflationsmål.

En sak som finns här är ju kronkursen.silfwerpihl skrev:...

Men låt oss då anta att M hade fört en betydligt mkt mer återhållsam politik, hade det då sett annorlunda ut? Jag tror inte det, hade inte räntan flyttats runt ungefär som i övriga världen alldeles oavsett? Är det inte som så att vi styr inte över vår inflation alls? -Det görs till 99,9% av omvärlden? -att ARLA (o dess konkulegor) höjer priset på alla mejerivaror med 10% nu under hösten hänger väl ihop med högre världsmarknadspriser på dess varor? +10% på t.ex. mjölk smör & ost måste väl skicka upp inflationen ordentligt? Energipriser?

Ja, nä, fan det är inte lätt det här, men jag har svårt att se att lilla sveriges riksbank enkom genom att styra räntan kan kontrollera inflationen.

Dvs om Sveriges ekonomi/ränta skiljer sig mycket från omvärldens så avspeglas detta i en starkare eller svagare kronkurs.

Här finns ju en stor skillnad mot slutet av 80-talet, då man försökte försvara en fast kurs på svenska kronan, med räntor uppåt 500% som följd. Numera flyter ju kursen och kan kompensera för "glapp" mot omvärlden. Sen har ju en svagare/starkare krona också sina sidor som skall tas iobeaktande.

Sen påverkas vi förstås otroligt mycket av omvärlden - vi lever inte i en ankdamm även om vissa politiker och politiska partier ibland verkar tro detta...

/K

Då lever vi farligt.ordain skrev:

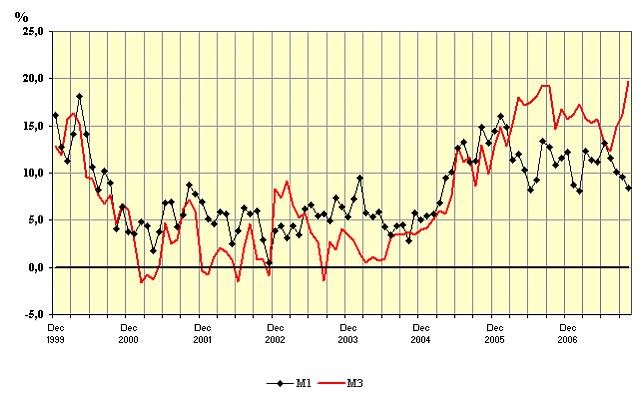

Just nu så ökar antalet pengar med 20% årligen.

det är en fördubblig av hur många kronor det finns på 4 år.

Se bif bild.

Det jag inte förstår är varför Rikksbanken inte höjde räntan igår med tanke på ovanstående graf ?

Eller tror man (kanske vet) att pengarna inte kommer att orsaka inflation ?

Vart tar dom då vägen ?

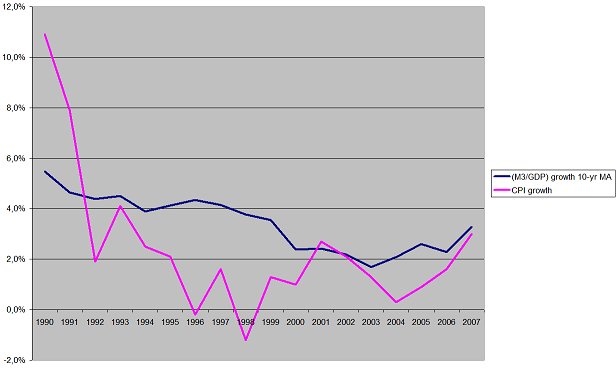

Fast kom ihåg att inflationen är ett monetärt fenomen på lång sikt. Nyckelbegreppet är lång sikt. Det tar tid för penningmängden att ge fullt utslag i priserna.hakan_975 skrev:

Jag satte samman ett annat diagram, över ett 10-årigt glidande medelvärde över tillväxten av M3 i förhållande till BNP (approximation för mängden värde som produceras), för att se vilken inflation som detta implicerar och satte även in KPI-förändringen i diagrammet för jämförelse.

Som du ser så ser det då inte lika dramatiskt ut. Enskilda år kan M3 stiga med 20% och enskilda år kan det falla, men det spelar inte så himla stor roll, så länge medeltillväxten för M3 över tiden inte är så mycket mer än 1-3 procentenheter mer än vad BNP stiger med.

Jag tänker inte gå in en diskussion kring definitionen av ordet indirekt. Du vet att vi vi båda menade exakt samma sak och jag vidhåller att huspriserna är en INDIREKT faktor i KPI (en slags "sub-component"). Om bankerna väljer att priskriga med räntesatsen kan det betyda att en 10% husprisuppgång inte syns i KPI om bankernas räntemarginal sjunker i motsvarande grad. Ett liknande exempel är vetepriset vilket inte inkluderas i KPI men däremot räknas mjöl- och brödpriset in i KPI. Om mjölnarna effektiviserar sina kvarnar kan det betyda att mjölpriset förblir konstant i en situation där vetepriset på världsmarknaden stiger (i dagsläget stiger dock alla tre pga exploderande vetepriser på väldsmarknaden).

Hur "låg" är korrelationen? VV kvantifiera korrelationen och uppge vilka faktorer som har högre korrelation. Tack.

Till sist:

Framtida huspriser kan, likt inflation och räntor gå både upp och ner. I Tyskland krävs minst ca 20% kontantinsats vid husköp. Om svenska banker skulle kräva detsamma (och amorteringar) skulle det kunna ha en påverkan på huspriserna. Än så länge har svenska banker klarat sig helskinnade ur den internationella kreditmarknadsturbulensen men tvingas bankerna till nedskrivningar (tex i Baltikum) minskas utlåningspotentialen (Basel II mm kräver att man uppfyller vissa krav på eget kapital i förhållande till utlånat kapital). Detta skulle per automatik strama åt kreditmarknaden på ett liknande sätt som redan skett utomlands.

Ok. Jag uttryckte mig tydligen klumpigt. Det var inte min mening att märka ord. Jag var inte säker på att du faktiskt menade att huspriserna räknas in i KPI via räntekostnadrna, så jag förstod faktiskt inte att vi menade exakt samma sak, så jag ville klarlägga att de räknas med.Investor skrev:

Om man vill vara petig så är varje vara är en subcomponent till en huvudgrupp, så alla varor har med den definitionen en indirekt påverkan på KPI. Men, låt oss inte fastna där, det är detaljer och definitioner, det jag ville få fram är att boendekostnader ingår i KPI (och är en tung huvudgrupp som utgör 27,4% av KPI, men består av flera komponenter). Om vi får sjunkande ränta och sjunkande bopriser samtidigt framöver så slår det rätt hårt på inflationen.

Kräver du att jag ska beräkna korrelationen åt dig? Det var du som tog upp den först. Jag tycker att det är kul att göra sådant, men inte när jag blir beordrad att göra det av någon som själv var den som lyfte fram korrelationen.

Vi kom visst in i diskussionen snett, och det varnog mycket mitt fel, jag ser att mitt inlägg ser lite väl argumenterande ut. Jag tycker att det är en mycket intressant diskussion, och går lätt in i debatten, men det känns som att det blev lite otrevligt nu. Låt oss återgår till att diskutera ämnet.

Visst är det så att kapitaltäckningskraven (både övergångsreglerna och Basel II) kan skapa kapitalproblem hos bankerna. Det vore intressant att se hur aggresivt Riksbanken vill förse dem med kapital i en sådan situation.Framtida huspriser kan, likt inflation och räntor gå både upp och ner. I Tyskland krävs minst ca 20% kontantinsats vid husköp. Om svenska banker skulle kräva detsamma (och amorteringar) skulle det kunna ha en påverkan på huspriserna. Än så länge har svenska banker klarat sig helskinnade ur den internationella kreditmarknadsturbulensen men tvingas bankerna till nedskrivningar (tex i Baltikum) minskas utlåningspotentialen (Basel II mm kräver att man uppfyller vissa krav på eget kapital i förhållande till utlånat kapital). Detta skulle per automatik strama åt kreditmarknaden på ett liknande sätt som redan skett utomlands.

Jag plockar upp den här tråden igen, eftersom det blev mycket intressant läsning.

Och nu är ju ämnets högst aktuellt igen, efter de senaste dagarnas händelser...

Läste att Riksbanken nu överger "KPIX" som diskuterades innan, och det verkar ju logiskt, men kommentaren om att räntan nu kommer att behöva höjas som en konsekvens av detta förefaller ju fullständigt idiotiskt?...

Om man nu har haft ett 2% mål för inflationen så måste man ju ha ha vägt KPI och KPIX olika för att mäta detta. För det kan väl inte bara ha varit så att man har stuckit huvudet i sanden och resonerat så att, ok om vi inte uppnår målet mätt i KPI så gör vi det ialla fall i KPIX, man har ju ändå vetat att dessa mäter olika saker.... Annars är det ju målet man ändra på och inte verktyget för att mäta detta. Någon som förstår hur jag menar?

http://di.se/Avdelningar/Artikel.aspx?ArticleID=2008\06\09\287890§ionid=Ettan

En annan sak jag funderar över är Riksbankens roll, är det meningen att de skall agera så panikartat defensivt på var enda ny siffra? Eller är deras uppgift att se saker mer långsiktigt och i ett större perspektiv? Jag tycker att det känns som om marknaden överreagerar på ny statistik, förmodligen pga dåligt förtroende för riksbankens tidigare agerande. Se bara hur bankerna reagerar på ny officiel statistik, ...NU höjer riksbanken igen ! , vid minsta signal.

Jag tänker att om vi i dag har en inflation på 4% beror det då inte till en ganska stor del på just riksbankens agerande under det senaste året(en)?, tex att räntan var 1.5% för inte speciellt länge sedan och att den nu är 4.25%...

Men ok, låt säga att man nu stirrar sig blind på inlationen idag på 4% och chockhöjer räntan för att dämpa inflationen, låt säga till 5-6% på kort sikt, bör man då inte i första hand se till, vad får detta för konsekvenser på lite sikt, och inte för att ändra på något som redan har varit?...

Förlåt, men det känns faktiskt som vi lite går USAs öde till mötes, åtminstonne för en ammatör. Hur högt skall man höja räntan innan sverige totalt går in i väggen och vi får en ny fastighetskrash, tror det handlar om en ganska fin balansgång...

Skulle gärna åter vilja höra vad ni med kunskap i ämnet har för syn på saker och ting

Och nu är ju ämnets högst aktuellt igen, efter de senaste dagarnas händelser...

Läste att Riksbanken nu överger "KPIX" som diskuterades innan, och det verkar ju logiskt, men kommentaren om att räntan nu kommer att behöva höjas som en konsekvens av detta förefaller ju fullständigt idiotiskt?...

Om man nu har haft ett 2% mål för inflationen så måste man ju ha ha vägt KPI och KPIX olika för att mäta detta. För det kan väl inte bara ha varit så att man har stuckit huvudet i sanden och resonerat så att, ok om vi inte uppnår målet mätt i KPI så gör vi det ialla fall i KPIX, man har ju ändå vetat att dessa mäter olika saker.... Annars är det ju målet man ändra på och inte verktyget för att mäta detta. Någon som förstår hur jag menar?

http://di.se/Avdelningar/Artikel.aspx?ArticleID=2008\06\09\287890§ionid=Ettan

En annan sak jag funderar över är Riksbankens roll, är det meningen att de skall agera så panikartat defensivt på var enda ny siffra? Eller är deras uppgift att se saker mer långsiktigt och i ett större perspektiv? Jag tycker att det känns som om marknaden överreagerar på ny statistik, förmodligen pga dåligt förtroende för riksbankens tidigare agerande. Se bara hur bankerna reagerar på ny officiel statistik, ...NU höjer riksbanken igen ! , vid minsta signal.

Jag tänker att om vi i dag har en inflation på 4% beror det då inte till en ganska stor del på just riksbankens agerande under det senaste året(en)?, tex att räntan var 1.5% för inte speciellt länge sedan och att den nu är 4.25%...

Men ok, låt säga att man nu stirrar sig blind på inlationen idag på 4% och chockhöjer räntan för att dämpa inflationen, låt säga till 5-6% på kort sikt, bör man då inte i första hand se till, vad får detta för konsekvenser på lite sikt, och inte för att ändra på något som redan har varit?...

Förlåt, men det känns faktiskt som vi lite går USAs öde till mötes, åtminstonne för en ammatör. Hur högt skall man höja räntan innan sverige totalt går in i väggen och vi får en ny fastighetskrash, tror det handlar om en ganska fin balansgång...

Skulle gärna åter vilja höra vad ni med kunskap i ämnet har för syn på saker och ting